|

미래에셋캐피탈은 그간 ‘무늬만 캐피탈사’라는 비판을 받아왔다. 현행 금융지주회사법에 따르면 모회사(미래에셋캐피탈)가 보유한 금융계열사(미래에셋대우·미래에셋생명 등)의 지분가액이 자산의 50%를 넘으면 금융지주사로 강제 전환된다. 미래에셋캐피탈은 이를 피하기 위해 해마다 연말이면 단기차입을 늘려 지주사 전환을 피하는 ‘꼼수’ 논란을 자초해왔다. 김상조 공정거래위원장도 일찍부터 이 같은 구조를 비판하며 미래에셋의 지배구조 개편을 압박하고 있다.

논란을 마무리짓기 위해 미래에셋캐피탈이 택한 방식은 정공법이다. 할부금융·리스사업·신기술금융 등 여신전문금융사로서의 사업영역을 확대하기 위해 사업자금을 크게 늘려 본업 강화에 나선 것이다. 무늬만 캐피탈사라는 달갑지 않는 꼬리표를 떼고, 지주사 전환도 피할 수 있는 일석이조의 선택이다. 최근 미래에셋캐피탈이 여신전문금융회사(여전사) 고유사업을 위해 공격적인 자금 확충에 나선 배경이다.

8일 금융감독원에 따르면 미래에셋캐피탈은 지난달 30일 2000억원의 기업어음(CP)을 발행했다. 2-1회차 1300억원, 2-2회차 700억원으로 나누어 발행한 CP는 각각 권면이율이 2.447%, 2.476%로 만기는 2020년 10월 30일, 2021년 4월 30일이다. 미래에셋캐피탈은 모집한 자금을 투자금융·리스할부·리테일금융 등 여전사 고유업무에 활용할 계획이라고 밝혔다.

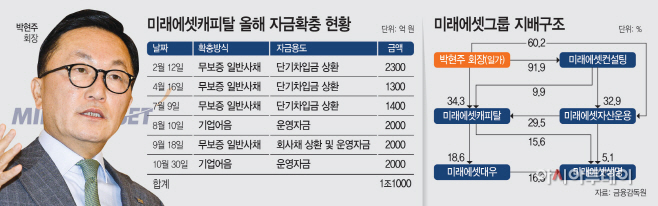

금감원에 따르면 지난달 30일 발행한 CP와 회사채를 포함해 올해 들어서만 미래에셋캐피탈이 확충한 자금은 1조1000억원에 달한다. 다만 본업 강화와 동시에 급격하게 증가한 부채는 풀어야 할 숙제로 지적된다. 2016년 2500억원의 유상증자에 나선 미래에셋캐피탈은 그해 부채비율이 전년 대비 101%p 하락한 152.6%를 기록해 재무구조 개선을 이뤄냈다. 하지만 2017년부터 시작된 급격한 자금확충으로 인해 올 2분기말 기준 부채비율은 257.6%로 2016년 대비 68.8%p 높아졌다.

확충한 자금이 실제 여전업 강화에 쓰인 비중도 기대만큼은 못하다는 평가다. 미래에셋캐피탈이 올 들어 CP와 회사채 발행을 통해 마련한 사업자금 1조1000억원 중 운영자금은 전체의 43.6%인 4800억원 수준에 불과하기 때문이다. 절반을 훌쩍 넘긴 6200억원은 단기차입금 및 회사채 상환용으로 쓰일 예정이다.

다만 여전사 특유의 사업구조상 높은 부채비율은 어느 정도 감안해야 한다는 게 업계의 평가다. 실제로 금감원에 따르면 국내 여전사 전체의 평균 부채비율은 올 2분기 기준 561%로 매우 높은 수준이다. 대부분의 자금 확충이 자본시장을 통해 조달되고 있기 때문이다. 이에 대해 미래에셋캐피탈관계자는 “기업금융·신기술투자 등 여전사 본업이 확대되면서 자금 수요가 증가했다”며 “현재 부채비율도 250%대로, 업계 평균보다 낮아 자본확충이 필요한 상황은 아니다”라고 말했다.