|

20일 금융감독원에 따르면 올해 상반기 기업의 직접금융 조달 실적은 사상 최대 규모인 총 122조7661억원으로 지난해 상반기 대비 34.2%(31조2539억원) 급증한 것으로 집계됐다.

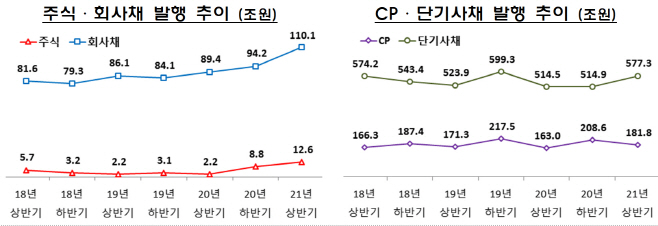

상반기 주식발행 규모는 12조6361억원으로 전년 동기 대비 486.9%(10조4831억원) 늘었다. 금감원은 “증시 호황으로 IPO와 상장 대기업의 유상증자가 증가한 영향”이라고 설명했다.

IPO는 49건, 3조1756억원으로 전년 동기 대비 197%(2조1063억원) 늘었다. 건수는 코스닥(45건)이 코스피(4건)보다 많았으나, 금액은 대형 IPO 비중이 큰 코스피(2조977억원)이 코스닥(1조779억원)을 크게 웃돌았다.

유상증자도 코스피 대기업을 중심으로 발행 건수와 금액이 크게 증가했다. 올해 상반기 유상증자는 31건, 9조4605억원으로 전년 동기(14건, 1조837억원)보다 773%(8조3768억원) 늘었다.

회사채 발행 용도별로 보면 55.2%에 달하는 17조67억원이 채무상환에 쓰였다. 운영자금 8조2965(27%), 시설자금 5조4788억원(17.8%) 등으로 나타났다.

금감원은 “채무상환 목적의 중·장기채 위주의 발행이 지속되고 있으나 작년 상반기에 비해 차환자금 비중이 15.2% 감소했다”고 밝혔다.

중기채(만기 1년 초과~5년 이하)가 25조7970억원, 장기채(5년 초과)가 4조8350억원으로 집계됐다.

신용등급별로는 비우량물 발행여건이 개선되면서 A등급 이하 채권 발행액과 비중이 전년 동기 대비 각각 3조200억원, 8.1%포인트 증가했다. AA등급 이상은 22조500억원으로 72.3%를 차지했고 A등급이 6조7590억원(22.2%), BBB등급 이하가 1조7030억원(5.6%)으로 나타났다.

금융채도 71조5825억원으로 전년 동기 대비 37.3%(19조4296억원) 늘었고, 은행채는 22조 2450억원으로 56.9% 증가했다.

단기자금인 기업어음(CP)과 전단채 발행 실적은 759조1576억원으로 12%(81조5838억원) 늘었다.