LG엔솔 등 메가딜 덕에 아태지역은 선방

|

지역별로는 미주 지역이 가장 급격한 위축세를 보였지만, 아시아-태평양 지역은 중국에서 테크·에너지 분야 IPO가 조달금액을 끌어올리고, 한국에서는 LG에너지솔루션(LG엔솔)이라는 초대형 상장이 시장을 견인하면서 다른 지역에 비해 상대적으로 양호한 결과를 보였다.

EY한영이 11일 발간한 ‘2022년 2분기 EY 글로벌 IPO 트렌드 리포트’에 따르면, 1분기 후반부터 나타난 글로벌 IPO 시장의 하락곡선은 2분기 들어서 더욱 뚜렷해졌다.

지정학적 갈등과 거시경제 불안, 기업 가치 하락 등 변동성 높은 환경 때문에 기업들이 상장을 포기하거나 미루면서 IPO 시장 규모가 역대급에 도달했던 2021년에 비해서 큰 감소폭을 보였다.

2분기에 글로벌 IPO 시장의 규모는 건수 기준으로는 305건, 조달금액 기준으로는 406억달러로, 전년 동기 대비 각각 54%, 65% 급감했다.

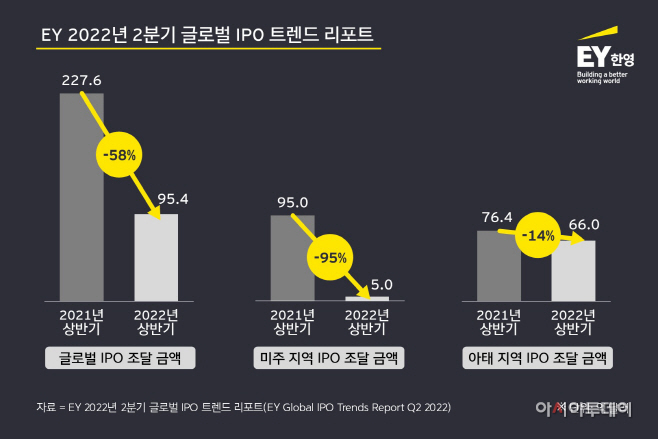

상반기 전체로 보면 총 630건에 954억달러로, 각각 46%, 58% 감소했다.

지역별로는 미주 지역이 가장 급격한 위축세를 보였다. 상반기 IPO 건수는 총 54건으로 전년 동기 대비 75% 줄었고, 조달금액도 총 48억달러에 그쳐 같은 기간 94% 급락했다.

반면 아시아-태평양 지역은 딜 건수는 28% 줄어든 367건, 조달금액은 14% 줄어든 660억 달러를 기록하며 상대적으로 양호했다.

상반기 동안 가장 많은 건수를 기록한 분야는 IPO 시장의 전통 강자인 테크 분야였다. 하지만 건당 평균 조달금액은 전년 동기 2억9000만달러에서 1억4000만달러 수준으로 급감해 전반적인 밸류에이션(기업 가치 평가) 하락 현상을 보였다.

에너지 분야는 건당 조달금액이 1억9000만달러에서 6억8000만달러로 급증하면서 IPO 시장에서 가장 영향력이 큰 위치에 올랐다. 실제로 상반기 동안 글로벌에서 조달금액이 가장 높았던 4건 중 3건을 에너지 기업들이 차지했고, 그 중 부동의 1위는 LG엔솔이다.

올해 1월 역대급 대형 상장으로 눈길을 끌었던 LG엔솔은 기관투자자 대상 수요예측에서 사상 처음으로 경 단위의 주문액을 모았고, 공모금액 총 12조7500억원을 달성하면서 조달금액 사상 최대 기록을 경신했다.

EY한영의 IPO 리더인 이태곤 파트너는 “하반기에 예정돼 있는 여러 메가딜로 IPO 시장의 파이프라인은 어느 정도 확보돼 있으나 여전히 지정학적 긴장, 거시경제적 변동, 자본시장 약세 등으로 인해서 불확실성이 이어질 것”이라고 말했다. 이어 “배터리 및 첨단소재 등 핵심기술 중심의 테크 분야, 그리고 유가상승 영향으로 수익성이 개선된 에너지 분야가 향후 IPO 시장을 주도할 것”이라고 전망했다.