국내 H&B스토어 시장 85% 점유

지난해 매출액 전년비 13% 껑충

오늘드림·올영라이브 등 서비스

온·오프 동시 경쟁력 강화 매진

|

26일 관련 업계에 따르면 올리브영은 현재 하반기 코스피 입성을 목표로 IPO 작업을 진행 중이다. 현대오일뱅크, SK쉴더스 등이 기업가치 저평가 우려에 상장을 철회한 것과 상반된 행보다. 올리브영 관계자는 "연내 상장을 목표로 준비 중인 건 맞지만 구체적인 시점이나 내용을 밝히긴 어렵다"고 말했다.

◇국내 H&B스토어 시장 최강자…하반기 IPO 시장 '게임체인저' 될까

올리브영은 지난해 상장 의사를 밝힌 뒤 차근차근 계획했던 일정을 소화하고 있다. 작년 11월엔 IPO 주관사로 미래에셋증권과 모건스탠리로 선정했다. 주관사 선정을 위한 프레젠테이션(PT) 과정에서 당시 다수의 증권사들은 올리브영의 몸값을 4조원대로 제시했던 것으로 전해진다.

문제는 현 IPO 시장 상황이 녹록지 않아 자칫 공모가 산정 등 초기 벨류에이션이 기대에 미치지 못할 수 있다는 점이다. 그럼에도 올리브영이 IPO에 나서는 것은 펀더멘탈(기업가치)에 대한 자신감이 있었기 때문으로 풀이된다. 올리브영은 화장품·위생용품·건강용품 등을 취급하는 국내 H&B스토어 시장을 85% 점유하고 있다. 대적할 만한 경쟁자 없어 사실상 올리브영의 독주 체제다.

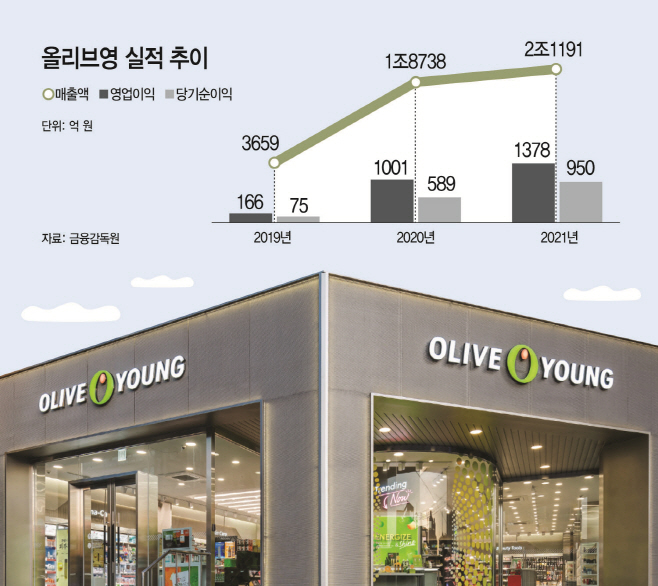

실제 코로나19 장기화 국면으로 경쟁업체(롭스·랄라블라) 등이 일제히 죽을 쑨 것과 달리 올리브영은 '역대급' 실적을 다시 썼다. 올리브영의 지난해 연결기준 매출액은 전년보다 13% 증가한 2조1192억원을, 영업이익은 38% 증가한 1378억원을 각각 기록했다.

몸값을 띄우기 위해 만반의 준비도 기하고 있다. 먼저 올리브영이 업계 최초로 도입한 즉시 배송 서비스인 '오늘드림'의 경우 올 상반기 기준 주문 건수가 전년 동기 대비 2.4배 증가했다. 이는 올리브영이 올해 서울과 경기 지역에 도심형 물류 거점(마이크로풀필먼트센터, MFC)을 6개 추가로 오픈하는 등 공을 많이 들인 덕분이다. 올리브영 관계자는 "오늘드림 서비스 뿐만 아니라 온라인몰 일반 주문 건의 24시간 내 배송도 강화할 계획"이라면서 "MFC를 본격 가동해 서울 지역의 빠른 배송 커버율을 70%까지 끌어 올릴 것"이라고 강조했다.

자체 라이브커머스 강화에도 나선다. 올리브영은 자체 모바일 생방송인 '올라이브'를 이달부터 '올영라이브'로 개편하고, 고유 IP(지적재산권)을 육성하는 데에 속도를 낼 방침이다. 신규 방송 포맷을 추가하는 동시에, 방송 횟수도 기존 주 3회에서 5회로 늘린다. 이 같은 노력 덕분에 올 1분기 온라인 매출 비중은 전년 동기 대비 1.6% 증가한 25%를 기록했다.

또한 오프라인 매장의 출점 전략을 다각화해 매장의 질적·양적 확장에 노력하고 있다. 올 1분기 기준 올리브영 매장 수는 1272개로 지난해 말 1265개 대비 7개 순증했다. 가두점 위주로 매장을 내오다가, 복합몰이나 지하철 역사내로 출점 입지를 넓히는 중이다.

이 밖에 해외 소비자를 대상으로 운영하는 '올리브영 글로벌몰'과 해외 유명 플랫폼에 자체 화장품 브랜드(PB)를 입점시키는 방법 등으로 글로벌 시장 인지도 제고에도 힘쓰고 있다.

◇보이지 않는 곳에서도 계속…구 대표 IPO 성공 여부 주목

IPO를 위한 노력은 보이지 않는 곳에서도 계속되고 있다. 올리브영은 지난 3월 보통주 1082만8395주(액면가 500원)를 무상증자하기로 결정했다. 증자전 주식 총수가 1082만8408주임을 감안하면 기존 주주들에게 주식 1주당 신주 1주를 배정한 셈이다. 올리브영이 IPO 전 무상증자를 단행한 것은 주당 가격을 낮춰 원활한 공모를 도모하기 위한 속내로 풀이된다.

3월 말엔 사외이사도 처음으로 선임했다. 사외이사에는 장금주 서울시립대 경영학부 교수와 정기현 페이스북코리아 대표, 허성욱 서울대학교 법학전문대학원 교수가 각각 이름을 올렸다. 업계에선 이 같은 행보를 두고 "ESG(환경·사회·지배구조)경영 측면에서도 잘하고 있음을 보여주고, 상장 시 발생할 수 있는 리스크를 사전에 대비하기 위한 선택"이라고 분석하고 있다.

그간 시장에선 올리브영이 풀어야할 과제로 '코로나19 극복'과 'IPO' 등을 지목해 왔다. 코로나19 사태의 경우 구창근 대표의 지휘 아래 오히려 실적을 올리는 저력을 보여줬다. 구 대표의 옴니채널(오프라인과 온라인 채널 연계) 전략이 잘 맞아떨어진 덕분이다. 구 대표는 회사의 지속 성장을 위해 디지털 투자 지속, 오프라인 매장 진화, 트렌드 리딩 및 생태계 기여 등에 적극 나서왔다. 마지막 남은 과제는 IPO로, 이를 마무리하면 구 대표의 그룹 및 유통업계 내 입지도 올라갈 것이란 게 업계 안팎의 관측이다.

업계 한 관계자는 "올리브영이 IPO에 상장하게 되면 구 대표의 업계 안팎에서의 입지도 크게 올라갈 것"이라며 "구 대표 취임 이래 올리브영이 매출 성장을 지속하고 있는 점도 긍정적"이라고 말했다.