|

이에 IB부문의 수익성 방어를 위해 증권사들은 적극적으로 IPO 주관에 나서는 모양새다.

14일 금융투자업계에 따르면 올해 상반기 IPO 공모규모는 1조477억원으로 지난해 13조6475억원보다 92.3% 줄었다. 리츠 2개사를 제외하면 코스피 상장사는 없었으며 공모 규모가 300억원 미만이 IPO가 전체의 69%에 달했다. 기가비스(954억원)와 티이엠씨(616억원)을 제외하면 공모규모가 600억원 이상인 기업(리츠 제외)도 없었다.

그럼에도 IPO 공모시장은 회복세에 접어들었다는 평가다. 작년의 경우 LG에너지솔루션(12조7500억원)을 제외하면 공모규모가 8975억원으로 1조원이 되지 못했다.

여기에 지난해 상반기 17개에 불과했던 수요예측 공모가 희망밴드 상단 이상 기업은 올해 21개사로 늘어났고 기관 경쟁률 1000대 1 기업 18개, 청약 경쟁률 1000대 1 기업 15개로 전년 동기보다 각각 12.5%, 50% 증가했다.

하반기 IPO 시장 전망은 긍정적이다. 특히 지난 6월26일부터 신규 상장종목에 대해 가격제한폭이 400%까지 확대됨에 따라 투자 심리가 더욱 개선될 것으로 보인다.

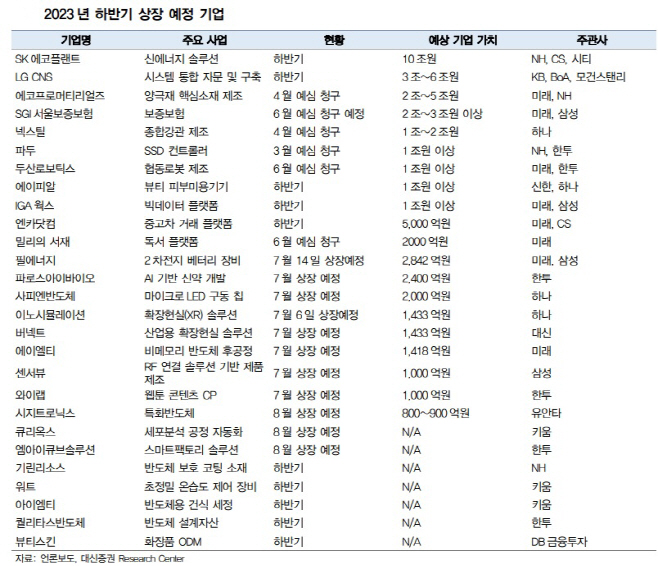

올 하반기 SK에코플랜트(예상 기업가치 10조원), LG CNS(3조~6조원), 에코프로머티리얼즈(2~5조원), SGI서울보증보험(2조~3조원 이상), 넥스틸(1조~2조원), 파두(1조원 이상), 두산로보틱스(1조원 이상), 에이피알(1조원 이상), IGA웍스(1조원 이상) 등 대형주 상장이 기대되고 있다.

이로 인해 올 상반기 IPO 공모 주관 상위권을 유지 중인 미래에셋증권, 삼성증권 한국투자증권 외에도 기존의 강자인 NH투자증권, KB증권 등 대형증권사들의 하반기 공모실적 반등도 예상된다. 올해들어 현재까지 NH투자증권의 IPO 주관실적은 760억원, KB증권은 0원이다.

실제 NH투자증권은 기업가치 10조원이 예상되는 SK에코플랜트의 대표 주관사를 맡고 있으며 에코프로머티리얼즈, 파두의 상장도 주관한다. KB증권은 LG CNS의 IPO 주관사이다.

하나증권, 대신증권, 유안타증권, 키움증권 등 그동안 IPO에서 두각을 나타내지 못했던 증권사들도 5000억원 이하 규모의 IPO를 주관하며 중소형주 중심의 흥행 분위기를 이어 간다는 방침이다.

특히 하나증권의 경우 사피엔반도체(2000억원), 이노시뮬레이션(1433억원) 등 중형급 외에도 넥스틸과 에이피알에 주관을 맡아 올해 IPO 공모 실적이 기대된다. 하나증권의 지난해 IPO 주관실적은 762억원이었는데 현재 실적은 560억원으로 이미 지난해의 73.5%를 넘어섰다.

그동안 증권사의 IB부문 실적을 뒷받침하던 부동산 PF가 흔들리는 상황에서 전통적 IB분야인 IPO 시장의 호조는 긍정적인 신호로 해석할 수 있다.

박혜진 대신증권 연구원은 "2분기 실적에 대한 기대는 없으나 6월 거래대금, 회사채 발행, IPO 모두 회복 추세"이라며 "IPO는 신규 상장종목에 대한 가격제한폭이 400%로 확대되면서 호조를 보이고 있다"라고 설명했다.