|

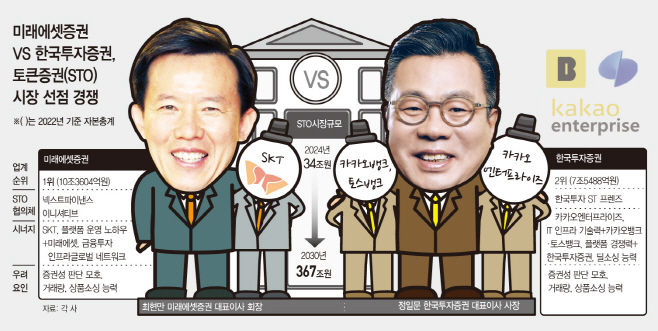

이종기업 간 동맹은 IT 기술력과 금융투자 인프라를 접목해 시너지를 극대화하고 미래 먹거리를 확보하기 위해서다. 증권가에선 신 시장을 누가 먼저 빠르게 장악하느냐에 따라 업계 지위도 달라질 수 있다는 분석이 나온다. 다만 여전히 토큰증권의 증권성 판단 기준이 모호하고 유동성 확보 우려 등으로 수익성 확대엔 한계가 있다는 지적도 뒤따른다.

30일 미래에셋증권에 따르면 이날 SK텔레콤과 토큰증권 협의체인 '넥스트 파이낸스 이니셔티브' 결성을 위한 업무협약을 체결했다.

앞으로 미래에셋증권이 토큰증권의 기초자산을 발굴·발행한다. 토큰증권은 블록체인 같은 분산원장 기술을 접목해 발행하는 증권으로, 일반 암호화폐와 달리 실물(부동산, 미술품 등) 가치에 근거해 발행한다. SK텔레콤은 블록체인 등 기술·인프라를 구축할 계획이다. 특히 미래에셋증권은 토큰증권 생태계 활성화 및 블록체인 분야 글로벌 경쟁력 확보에 주력할 예정이다. 이를 위해 토큰증권 발행희망 기업 및 프로젝트에 대한 인큐베이팅과 전략·재정 자문 등을 제공한다.

미래에셋증권 안인성 디지털부문 대표는 "이번 이니셔티브 결성을 통해 토큰증권 산업을 선도하는 글로벌 플랫폼으로 확고한 자리매김을 할 수 있을 것으로 기대한다"고 말했다.

증권과 ICT 분야 1위 업체가 맞손을 잡으면서 경쟁사들도 긴장하고 있다. 이르면 내년부터 토큰증권 발행이 제도권 내에서 허용되면 거래수수료가 증권사의 새로운 수익원이 될 수 있기 때문이다. 하나금융연구소에 따르면 국내 토큰증권 시장 규모는 2024년 34조원에서 2030년 367조원으로 불어날 것으로 예상된다.

앞서 한국투자증권은 지난 22일 카카오뱅크, 토스뱅크, 카카오엔터프라이즈 등과 함께 토큰증권 협의체인 '한국투자 ST 프렌즈'를 결성했다. 금융기관이 중심이 돼 협의체를 결성한 첫 사례다. 카카오뱅크와 토스뱅크가 토큰증권을 기록할 분산원장(블록체인)의 금융기관 시범 운영 파트너로, 카카오엔터프라이즈가 분산원장 구축을 위한 기술 파트너로 참여한다. 카카오엔터프라이즈는 한국은행 중앙은행 디지털화폐(CBDC) 모의실험 사업을 성공적으로 수행하며 기술력을 입증했다.

한국투자증권 관계자는 "카카오엔터프라이즈의 안정적인 IT인프라 기술력, 카카오뱅크와 토스뱅크의 플랫폼 경쟁력, 한국투자증권의 딜소싱 능력 등 파트너간 시너지를 극대화해 토큰증권 활성화와 양질의 상품 제공 역할을 할 것"이라고 설명했다.

업계에선 자본력과 인프라에서 우위를 점한 미래에셋증권이 시장경제 논리상 초기 시장에서 주도권을 잡을 가능성이 높다고 보고 있다. 반면 시너지 측면에서 한국투자증권이 시장 선점에 유리하다는 평가도 있다. 한국투자증권은 카카오뱅크의 2대 주주(지분율 27.17%)로, 서비스 제휴 등 오랜 기간 협업을 진행해 왔기 때문이다.

일각에선 토큰증권 시장의 성장에 한계가 있다는 지적도 제기된다. 어떤 가상자산이 토큰증권일지 여부(증권성), 발행인 계좌관리기관 요건 등의 기준이 아직 모호하기 때문이다. 금융위가 지난달 증권성 판단 사례를 제시했지만 구체적인 가이드라인은 미비한 상태다. 또 유동성 확보를 위해선 다양한 상품 발굴(소싱)도 관건이다.

심수빈 키움증권 연구원은 "발행과 유통의 분리 원칙이 적용되는 만큼 각각의 주체는 사업의 무게를 어디에 둘 것인지 추후 선택해야 할 것으로 예상한다"면서 "협의체 구성 외 추가적인 움직임이 나오기 위해서는 발행인 계좌관리기관 요건 등의 기준이 명확하게 제시되어야할 것"이라고 지적했다.